Блог компании Иволга Капитал |Портфель ВДО. Ускорение роста и работа с качеством

- 24 января 2023, 07:23

- |

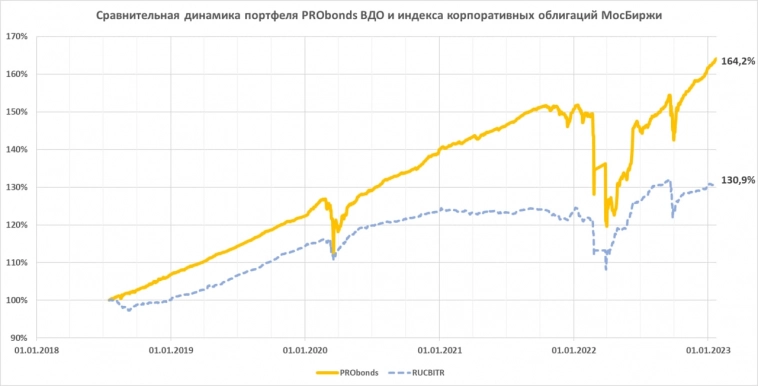

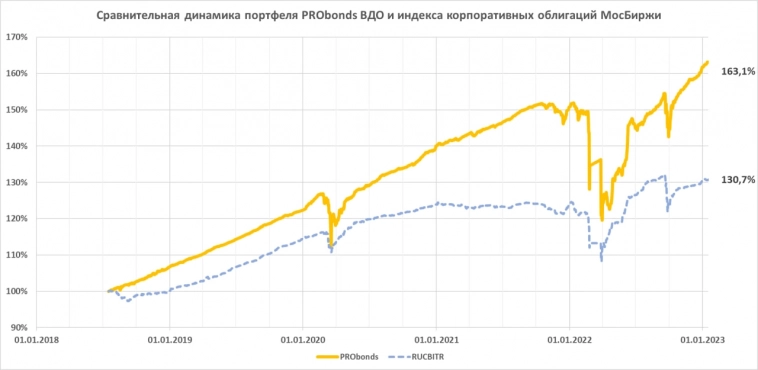

За последние 365 дней, на которые всё еще приходится обвал февраля – марта 2022, портфель высокодоходных облигаций PRObonds ВДО принес 9,7%.

Годовая доходность быстро возрастает за счет накопленного во второй половине прошлого и начале нынешнего года результата. К примеру, только за неполный январь портфель прибавил уже 1,5%.

В наступившем году от портфеля мы планировали получить ±14%, и десятая часть пути уже пройдена.

Внутренняя доходность портфеля (доходности к погашению входящих в него облигаций и доходность размещения денег в РЕПО с ЦК) постепенно опускается, она уже немногим превышает 16%. И в феврале снизится более заметно, видимо, к 15% годовых. Хотя и такая внутренняя доходность не нарушает плана по достижению 14% по году.

Портфель сохраняет большую долю денег. Сейчас она 15%, и может еще увеличиться. Ставка их размещения на данный момент – около 7,1% годовых. Существенно меньше, чем доходности облигаций, но как компенсация за балансир неплохо. Деньги помогут снизить потери от коррекции. Которая в будущем, возможно, близком обязательно будет.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог компании Иволга Капитал |Портфель акций. Всё интересное было 9 месяцев назад

- 23 января 2023, 07:17

- |

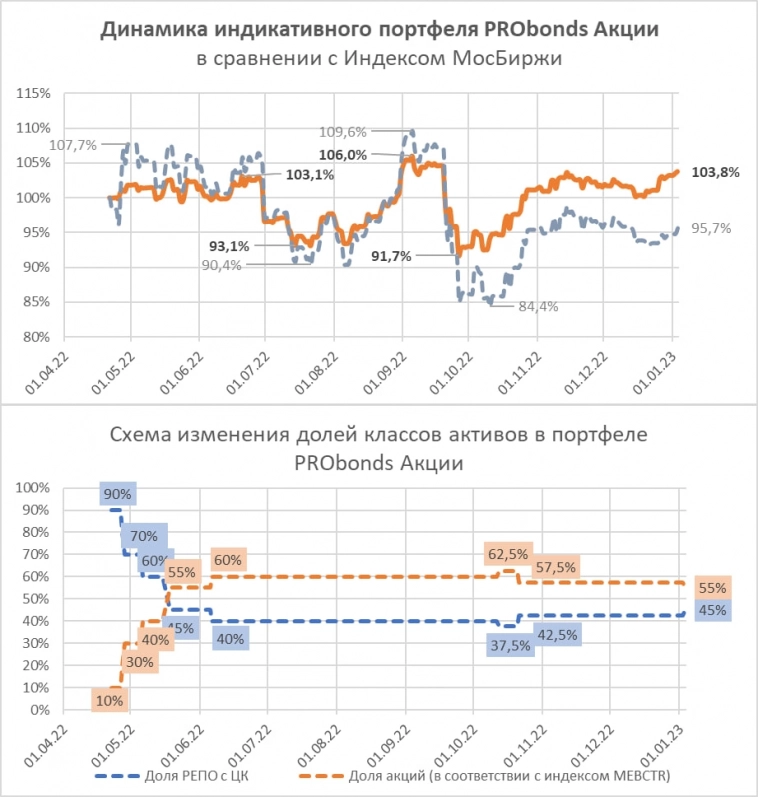

Худшего опять не случилось. Российский рынок акций, хоть и снижался последние 4 сессии, с начала года в плюсе.

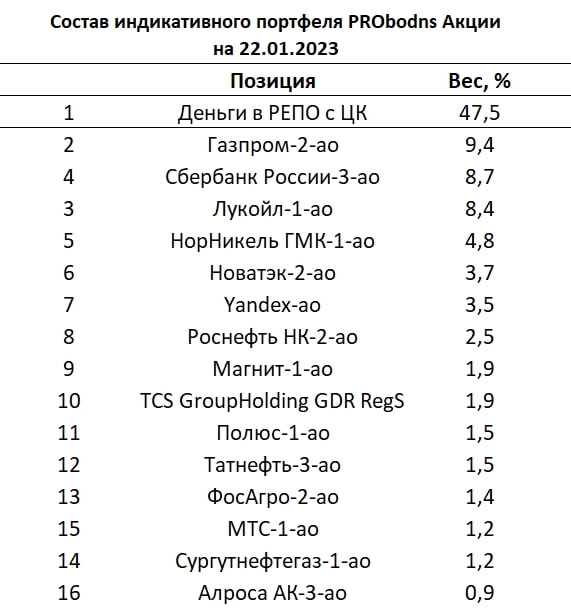

В портфеле PRObonds Акции совокупные веса акций и денег смещаться в сторону денег, и последнее снижение рынка для него оказалось малозаметным. Как не более заметным стало и повышение рынка до того.

За первые 9 месяцев ведения (с 22 апреля 2022, когда портфель был запущен, по 22 января 2023) портфель дал 3,4% с учетом комиссионных расходов. Переводя в годовые, получим скромные 4,5%. Если бы портфель полностью состоял из акций в соответствии с Индексом МосБиржи или Индексом голубых фишек, он получил бы немного больше, правда, и с заметно бОльшими просадками.

Но распределение весов акций и денег до сих пор не так и важно. Единственно важной в этом эксперименте по управлению активами до сих пор остается точка входа. Портфель появился 22 апреля прошлого года, попав на один из минимумов падения отечественного фондового рынка. Появись он на месяц позже или раньше, результат был бы отрицательным. Как был бы он отрицательным и при появлении аналогичного портфеля год и даже 2 года назад.

( Читать дальше )

Блог компании Иволга Капитал |"Зачем рисковать? Вот мое мнение". Реакция на вчерашнее снижение Индекса МосБиржи - сокращение долей акций и ВДО в портфелях

- 18 января 2023, 07:31

- |

— Римо, а ты что думаешь?

— Послушайте… Зачем рисковать? Вот мое мнение.

Диалог и кадр из фильма «Казино», режиссер Мартин Скорсезе, 1995 год

Вчера, во вторник Индекс МосБиржи снизился на 1,3%. Вроде бы всего на 1,3% и вроде бы только вчера.

Но, во-первых, снижение полностью перекрыло рост понедельника. Во-вторых, надо смотреть на реакцию участников рынка. А реакция или отсутствует, или укладывается в пару примирительных фраз, приведенных на слайдах.

( Читать дальше )

Блог компании Иволга Капитал |Почему 2023 год может стать одним из лучших для ВДО

- 17 января 2023, 07:23

- |

А ведь наступивший 2023 год рискует оказаться для нашего портфеля PRObonds ВДО одним из самых прибыльных. На входе в него портфель располагает внутренней доходностью почти 17% (на 16 января – 16,8%). Аналогично переходу потенциальной энергии в кинетическую, внутренняя доходность постепенно снижается по мере накопления уже полученного дохода. И снизится еще, до 15,5%-16% после оферты по облигациям ГК Страна Девелопмент (оферта 22 февраля).

Выскажу три наблюдения, которые считаю важными. В подтверждение надежд на 2023 год.

Первое. Несмотря на весьма высокую внутреннюю доходность, портфель примерно на 15% состоит из денег (размещаются в однодневных сделках РЕПО с ЦК). Добавим 5% активов, приходящихся на бумаги с рейтингом А-. И получим, что де-факто портфель PRObonds ВДО – это ВДО в лучшем случае на 3/4. Доходность это не угнетает, а вот стабильности и спокойствия добавляет.

Второе. Помню, как в начале 2021 года на канале Angry Bonds (тогдашний лидер настроений в сегменте ВДО) собралась длинная команда желающих посоревноваться в управлении портфелем облигаций. Конкурс назывался «гонки на портфелях». Меня тогда озадачило, что люди относятся к вложениям в высокодоходные облигаций по принципу «инвестировать просто». Надо сказать, для нашего портфеля именно 2021 год стал наименее доходным. В начале 2023 года желающих нет. А для фондового рынка свойственно, что, чем ниже популярность инструмента, тем выше выигрыш от него.

( Читать дальше )

Блог компании Иволга Капитал |Портфель акций остается экспериментом

- 16 января 2023, 07:23

- |

4,4% заработал портфель PRObonds Акции за почти 9 месяцев своего ведения.

Прирост портфеля при падающем Индексе МосБиржи достигнут в первую очередь за счет учета дивидендов. Надо сказать, будь портфель на 100% состоящим из акций (а не на 50-60%), результат был лучше, не 4,4%, а примерно 6%. Но в этом случае падение сентября-октября достигало бы не -14%, а -25%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель высокодоходных облигаций. Слишком много МФО

- 10 января 2023, 07:37

- |

Результат. В 2022 году портфель PRObonds ВДО дал доходность 7,3%. В начала нового года прибавил 0,7%. А за все 4,5 года ведения вырос на 62,4%.

( Читать дальше )

Блог компании Иволга Капитал |За 8,5 месяцев своего ведения портфель PRObonds Акции дал с учетом комиссий, но до вычета НДФЛ 3,2%

- 09 января 2023, 07:30

- |

За 8,5 месяцев своего ведения портфель PRObonds Акции дал с учетом комиссий, но до вычета НДФЛ 3,2%.

Вычтя НДФЛ, получим 2,7%. Причем капитал портфеля еще и проседал на 8% от начального уровня. В общем, ничего выдающегося.

Операций тоже минимум. Собственно, единственный тип операций портфеля – изменение весов акций и денег. В начале наступившего года вес акций как раз был сокращен. Поскольку, думаю, фондовый рынок России не до конца готов к новым потрясениям, если они будут. Однако сокращение небольшое. Нормой можно считать соотношения акций и денег 60:40 (деньги размещаются в РЕПО с ЦК с доходностью примерно равной ключевой ставке). Нынешнее соотношение 55:45.

( Читать дальше )

Блог компании Иволга Капитал |Как изменился наш портфель облигаций год к году?

- 05 января 2023, 07:12

- |

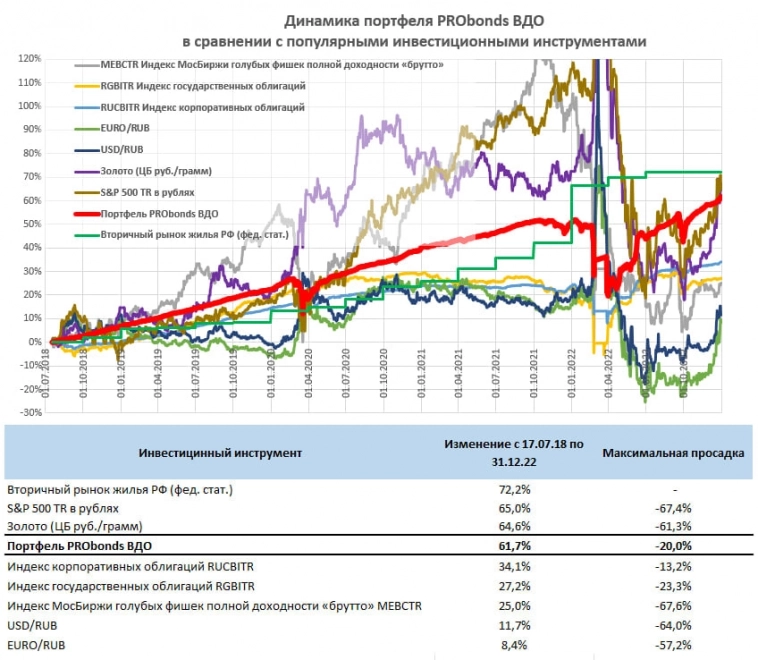

Первая иллюстрация — сравнительный результат портфеля PRObonds ВДО по итогам 2022 года (актуальный состав портфеля здесь: https://t.me/probonds/8910). Всего за месяц портфель откатился со 2 на 4 ступеньку, пропустив вперед золото и рынок американских акций (и то, и то приведено в рублевом эквиваленте). Оставшись, правда, лучшим по соотношению дохода к просадке. Причина отката – в ослаблении рубля. Увы, причина, по-видимому, долгоиграющая. Sic transit gloria mundi.

( Читать дальше )

Блог компании Иволга Капитал |Аналитики единодушны в прогнозах роста акций? Снижаем долю акций

- 04 января 2023, 07:44

- |

Доля акций в портфеле PRObonds Акции вчера была сокращена, с фактических 59% до 55% от активов (портфель PRObonds Акции – смешанный, состоит в т.ч. из денег, размещаемых в сделках РЕПО с ЦК). И будет сокращена еще, если или когда отечественный рынок акций пойдет вниз.

Смотрю на прогнозы инвесткомпаний. Например, РБК приводит такой список аналитических прогнозов по Индексу Мосбиржи на конец 2023 года:

• ПСБ — 3090 пунктов;

• УК «Открытие» — 3000 пунктов;

• «Синара» — 2950 пунктов;

• «БКС Мир инвестиций» — 2800 пунктов;

• УК «Система Капитал» — 2700 пунктов;

• «Газпромбанк Инвестиции» — 2600 пунктов;

• SberSIB — 2600 пунктов;

• «Велес Капитал» — 2500 пунктов;

• ВТБ — 2361 пункта;

В среднем – 2 733 п. на конец 2023 года, +25% к итогам вчерашнего закрытия Индекса МосБиржи (2 173 п. на 3 января).

( Читать дальше )

Блог компании Иволга Капитал |Снижение совокупной доли акций в портфеле PRObonds Акции

- 03 января 2023, 09:48

- |

Совокупная доля акций в портфеле PRObonds Акции сегодня сокращается с фактических 59,5% до 55% (акции распределены в соответствии с Индексом голубых фишек МосБиржи). Доля денег в РЕПО с ЦК, соответственно, увеличивается до 45%.

В деталях о результатах и динамике портфеля акций расскажем завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал